票据:包括 本票、支票、汇票。(结算工具)

下面主要讲讲汇票(电子商业汇票):

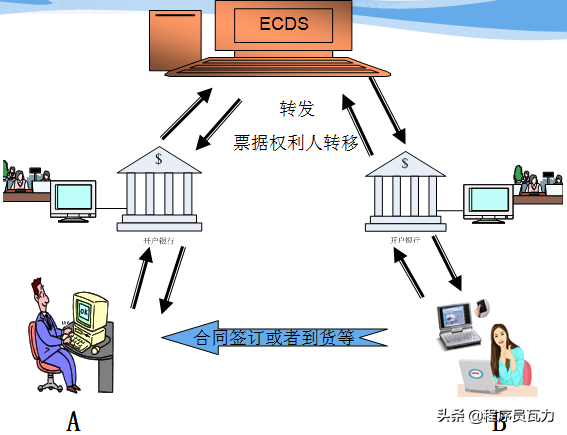

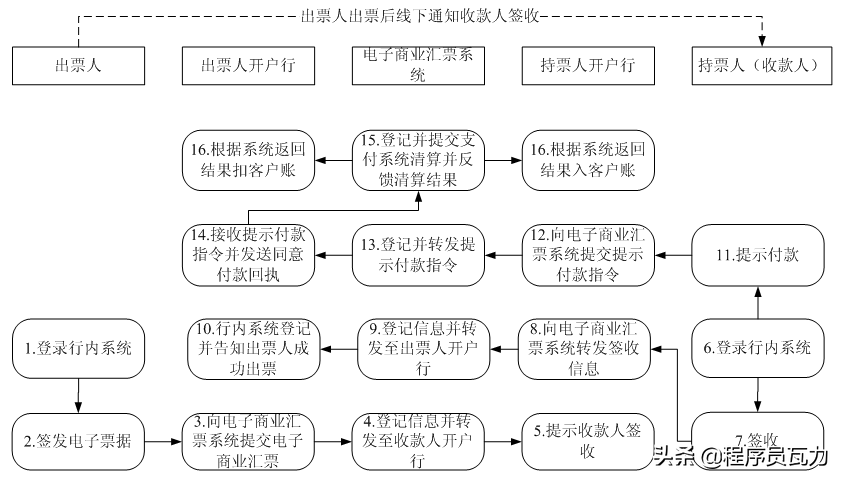

电子商业汇票:是出票人依托电子商业汇票系统,以数据电文形式制作的,委托付款人在指定日期无条件支付确定的金额给收款人或者持票人的票据。按照承兑人不同又分为 电子银行承兑汇票和电子商业承兑汇票。

1)电子商业汇票为定日付款票据,付款期限自出票日起、至票据到期日止,最长不得超过1年。

2)与纸质商业汇票相比,电子商业汇票具有以数据电文形式签发、流转,并以电子签名取代实体签章的两个突出特点。

到期由银行承诺付款的一张纸条,几乎零风险。事前需要开票机构缴纳一定的保证金,所以银行承兑汇票是拉存款的好工具。

然后企业在票据到期前,把票面金额与保证金之间的差额补足即可。

几乎零风险,也不是没风险。万一企业没有钱补足差额咋办?业内常见的做法是,狠抓第一还款来源,控制经销商的采购、销售、回款整个流程(贸易背景真实),这样就变成了贸易融资。或者注重第二还款来源,比如对敞口(票面金额与保证金之间的差额)追加担保,房产抵押、担保公司等。

举个栗子:一个厂商要开票发职工工资,而且愿意承担贴现利息及繁琐的贴现流程。为啥他不去直接申请流动资金贷款?

这就需要权衡融资成本了,有时候保证金的收益率会高于贴现利率,这时签票就比贷款有利。

"丧心病狂"的老会计啥都能干出来的~

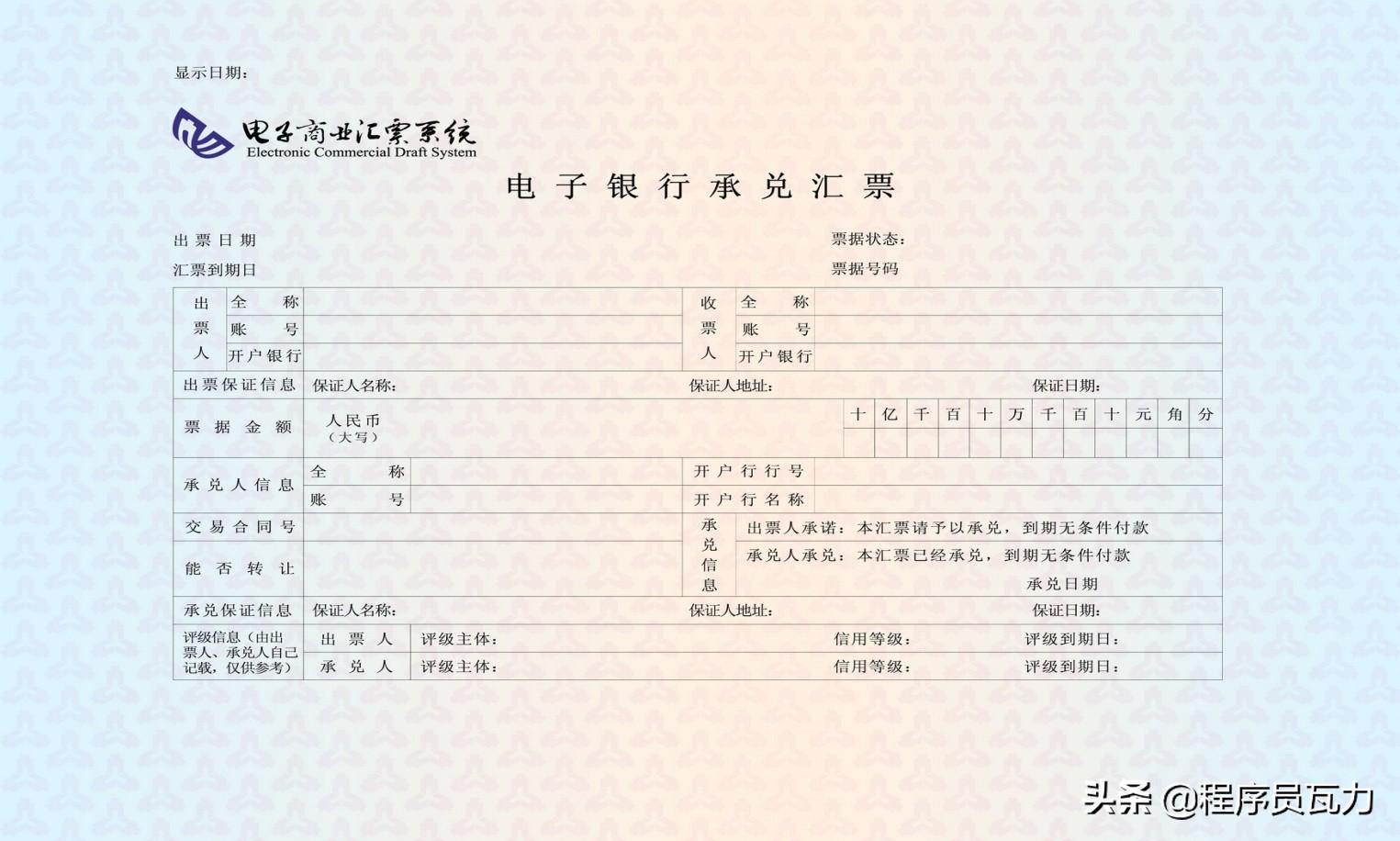

电子银行承兑汇票样票

简单来说就是企业之间的欠条,属于商业信用。但是和欠条不同的,有《票据法》的保障,商业承兑汇票就可以流通、转让,最终票据持有人不一定是票据上载明的收款人,票据到期了,持有人可以向承兑人与付款人中间的任意一个请求付款,一般通过银行托收。银行在这个过程中不承担任何风险,同时中间业务收入收益可观。

举个栗子:奇瑞汽车厂(一般开商票的企业需要非常强势),采购配件开具了商票。配件商拿到商城后,可以继续去采购原材料。但是商业信用会非常有局限性,比如区域性:其他地区不知道奇瑞汽车厂(少数)。。。或者财务觉得不保险,毕竟和奇瑞汽车厂不直接做业务,万一他不付款自己没有其他手段制约。这时,需要贴现。

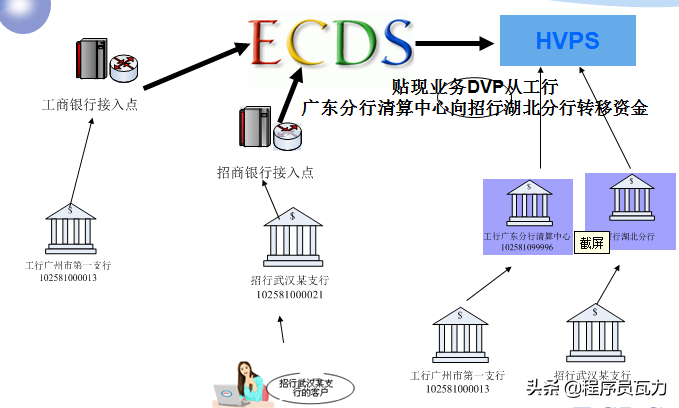

贴现:就是让贴现行承担承兑人和付款人的信用风险,需要主动给承兑人和付款人授信。通常实务中,往往是银行给汽车厂商有一定的授信额度,

然后引导 汽车厂商 签发商业承兑汇票 给 配件商,银行保证贴现,即商票保贴(保贴业务需要收取一定比例的手续费)。银行贴现 再赚一块中间收入(贴现利息)~

电子商业承兑汇票样票

产品定义

商业承兑汇票保贴,是指我行对符合要求的买方,经审批同意后,承诺为持有其签发并承兑的商业承兑汇票的卖方在一定额度内办理我行信贷业务的授信行为。

产品优势

1、变商业信用为银行信用——银行在授信额度内对保贴申请人签发并承兑的商业承兑汇票给予保贴,基本上可视同于银行承兑汇票。

2、对承兑人来说——相对于银行承兑汇票,客户可以省去一定保证金及承兑手续费,节省了资金、财务费用;同时企业可以根据结算需要,随时签发票据。

3、对持票人来说——可快速获得资金融通,提高资金使用效率。

4、增强票据的流通性——信用性增强会使得商业承兑汇票流通性大大提高。

5、使用该项业务的企业,如果交易对手资信足够良好、透明,可以免于提供其他抵押、担保。

业务流程

1、商业承兑汇票付款人向我行申请保贴授信,提交相关资料;

2、我行根据授信业务相关规定对商业承兑汇票付款人进行授信,确定授信额度;

3、商业承兑汇票付款人向持票人承兑交付票据;

4、持票人持商业汇票及能够证明贸易背景真实的资料来我行申办相关融资业务;

5、我行向承兑人发出查询,审查确认票据和贸易背景真实、有效;

6、我行对持票人办理相关融资业务;

票据到期我行向承兑人办理托收。

接上个栗子中:配件商并没有贴现,而是选择则了商票质押,签发银行承兑汇票,这样就大大提升了可接受性。

1、含义上的区别

商票贴现一般指商业票据贴现,资金的需求者将自己手中未到期的商业票据向银行或贴现公司(融资公司)要求变成现款,银行或贴现公司收进这些未到期的应收票据,按票面金额扣除贴现日以后的利息后支付现款给票据贴现企业。

商票保贴一般指商业承兑汇票保贴,是指对符合银行授信条件的企业,以书函的形式(或在票据上记载银行的承诺)承诺为其签发或持有的商业承兑汇票办理贴现。

2、业务类型的区别

商票贴现是一种金融资产交易,应属于银行的资产业务。

商票保贴是给予保贴额度的一种授信业务。申请保贴额度的企业既可以是票据承兑人,也可以是票据持票人。

3、业务特性上的区别

商票贴现业务能为客户快速变现手中未到期的商业票据,手续方便、融资成本低;客户可预先得到银行垫付的融资款项,加速公司资金周转,提高资金利用效率。

商票保贴业务能加强商业票据变现能力和流通性;对承兑人可省去一定保证金及承兑手续费,节省了资金、财务费用,企业可以根据结算需要,随时签发票据;对持票人,可快速获得资金融通,提高资金使用效率。商票保贴说明该商票经过保兑,其流通性大,保证能够实现贴现;

而一般商票则不能够保证被贴现,因此其流通性要相对小。

不进厂打工做什么好呢(不想进厂上班,可以做什么工作?)

不进厂打工做什么好呢(不想进厂上班,可以做什么工作?)

我平时因为工作的关系,对于职场当中很多情况都比较了解,找工作对绝大部分普通青年来说都是一个很重要的问题,因为能不能找到一份称心如意的工作,不仅决定你的生活质量,同时还决定你未来个人的发展和家庭的幸福。其实现在社会发展到今天这一步,在社会当中已经拥有了大量的工作机会,只要你是一个勤奋上进的人,肯定不会

2025-09-16 02:12:20 关于春雨的谚语有哪些(雨水谚语选)

关于春雨的谚语有哪些(雨水谚语选)

一、久晴大雾必阴,久雨大雾必晴。二、雨水日晴,春雨发得早。三、天东雨,隔堵墙;这边落雨,那边出太阳。四、雨水落了雨,阴阴沉沉到谷雨。五、水是庄稼血,肥是庄稼粮。六、暖雨水,冷惊蛰。七、雨水有雨百日阴。八、夏雨稻命,春雨麦病。九、春雨贵如油。十、一场春雨一场暖,十场春雨穿单衣。十一、雨水日晴,春雨发得

2025-09-16 00:28:43 wps公式编辑器工具栏不见了怎么找

wps公式编辑器工具栏不见了怎么找

使用Excel处理数据过程中,难免会误触一些设置,比如不小心取消了或者勾选了某个设置,导致页面的布局或者显示方式发生了变化。这不,Excel公式编辑栏突然不见了,刚才它还在的。刚才的样子:现在的样子:此时,选择任意单元格,是无法直接判断单元格是数值还是公式,除非对单元格进行双击。对于这种页面显示出现

2025-09-15 04:43:21 创意手工作品教程(创意DIY手工制作教程)

创意手工作品教程(创意DIY手工制作教程)

喜欢创意的小物件,就跟喜欢生活一样,有时候灵感一来,拿起画笔随意涂抹,创意出来的东西居然那么有意思,多美的事啊~创意勺子玩偶准备材料:铅笔,木勺,环保颜料,画笔制作步骤: 先生和太太的头像用前臂画出来,别忘了特别可爱的小翻领和小领结用彩色环保漆上色手工制作玩具汤勺,创意和实用度100分 哈完成完成,

2025-09-15 04:28:42 考勤机怎么导出到u盘里(如何导出考勤数据)

考勤机怎么导出到u盘里(如何导出考勤数据)

现在对于上班族来说,上班下班打卡成了工作的一部分,也成了人事考核公司员工出勤情况的一个重要参考标准,采用指纹录入的方法,在月底只需要将考勤数据从考勤机里面导出来即可,下面就跟大家说明一下怎么将考勤数据从考勤机里面导出来。进入到打印报表的菜单栏之后,看到具体有卡式报表,异常统计,考勤数据,员工信息,员

2025-09-14 09:34:13 一斤白酒多少毫升(你知道500毫升的白酒并不是1斤重吗?)

一斤白酒多少毫升(你知道500毫升的白酒并不是1斤重吗?)

500的白酒并不是1斤重,为什么呢,主要是和酒精的密度有很大的关系,白酒的成分是水和酒精,因为500毫升的水刚好的一斤,但是由于水的密度比酒精的密度高,所以同样毫升的水和酒精重量是不一样的,我们来举个例子,你知道了,酱香白酒53度密度约为0.92,所以他的重量大概是在452克,而38度的白酒密度为0

2025-09-14 04:34:07 初学者如何写散文呢(掌握这以下几点)

初学者如何写散文呢(掌握这以下几点)

那么,如何才能进一步写好游记散文呢?第一,要想写好一篇游记散文,你必须要做详实的案头工作。要想使你的游记散文不是“走马观花”的“浮光掠影”,你必须要对你要的这个地方有一定的、相当的了解。像余秋雨等大家的散文为什么写得那么深厚而富有内涵,其实他们在写之前都是下了大功夫做案头工作的,除了实地考察,不知读

2025-09-13 07:29:44 代理是什么意思(代理和被代理之间是什么关系?)

代理是什么意思(代理和被代理之间是什么关系?)

我们知道,代理是由代理人代表被代理人从事民事行为并由被代理人享受行为结果所产生的法律权利和承担所产生的法律义务。代理和被代理之间是什么关系呢?代理本身的权利义务是什么呢?代理人和被代理人之间是一种委托关系。如果我们称代理从事民事法律关系为外部关系,那么代理人是受被代理人的委托,代表被代理人从事民事行

2025-09-13 07:06:17 五行缺木怎么补(八字五行缺木人的改运方法)

五行缺木怎么补(八字五行缺木人的改运方法)

现在来说说八字五行缺木的人,缺木的人当然以绿色为最当适的颜色,衣服以绿色为主色。很多缺木的人行运时都会特别喜欢军装,其理由在于军服是典型的森林绿色,一切军装都是全绿的,因此缺木的人要爱上绿色色系的军服,不妨放一套在家,经常在失运的时候穿。每晚临睡时是采木运的最佳时刻,缺木的人不可睡钢床,一定要睡木床

2025-09-12 12:59:43 新材料有哪些种类?

新材料有哪些种类?

新材料产业涉及的范围比较广,包括稀土、磁性材料、金刚石材料、新能源、材料、特殊陶瓷材料、光电子、信息材料、智能材料以及生物医用材料等行业。功能材料主要是利用其所具有的电、光、声、磁、热等功能和物理效应。近几年,世界上研究、发展的新材料主要有新金属材料,精细陶瓷和光纤等等。 新材料的种类 世界材料产业

2025-09-12 04:22:12